こんにちは、たうよです。

今日は副業をやられている方が必ずぶつかる確定申告についての記事です。

私の申告方法や使用している会計ソフトについてご紹介したいと思います。

今回の記事では

・副業をこれから始めたい

・確定申告の経験はあるけど、他人の経験を参考にしたい

という方に向けて

・せどりにかかる経費

・申告を楽にするための手法

を紹介したいと思います。

注:事業内容や地域の税務署などによって細かな見解が分かれる場合がございますので、申告のノウハウとしてではなく、あくまで私の備忘録及び個人の経験談としてお読みください。

実際の申告の際には、税理士や各地域の税務署の相談窓口などとご相談の上で申告ください。

私の事業について

まず私の事業について説明致しますと、

・今年で3期目(2020.6月~)

・主となる業務は書籍のインターネット販売(本せどり)

・売上100万〜

・自宅兼事務所

・車は自家用車と兼用

・本業は学習塾講師

2020年にせどりを始めて個人事業主としてデビューしました。

本業で税理士さんと契約しておりますので本業の打ち合わせの際に

アドバイスだけもらいながら、自分でe-taxから申告するという形をとっております。

申告の基礎知識

確定申告をする際にまずぶつかるのは青色申告、白色申告の2種類ある事ではないでしょうか。

青色申告と白色申告とは

この2つの主な違いは

・赤字を繰り越せるかどうか

青色申告は赤字を3年間繰り越すことができますが、白色はできません。

(例えば、最初の2年で200万赤字で、3年目が200万の黒字となった場合

3年目の事業所得は0円にすることができます。)

参考:青色申告と白色申告の違いとは? 7項目で比較するメリット・デメリット

・税額の控除があるか

青色申告であれば、課税対象となる所得から一定額控除されます。

さらに複式簿記で帳簿をつけられれば最大65万円分の控除が受けられます。

じゃあ、青色一択だね!

確かに複式簿記で申告するのが最も節税効果が高いのですが、その反面

・知識がない場合、税理士さんの力が必要になるので、結局お金や時間がかかる。

ですので、私は簡易帳簿でOKで赤字の繰越、控除もつく青色申告の10万円控除で申告しています。

目標とする利益額にもよりますが、私のように

・月5万程度の副収入でOK

・できるだけ経理に時間を割きたくない

という方は10万円控除で十分なように思います。

年商1,000万円を超えてしまうと、後々消費税の納税義務も発生するので

注意してくださいね。

また、これから開業される方で青色申告を希望されるのであれば必ず開業時に

青色申告承認申請書を税務署に提出するのを忘れないでください。

青色申告(10万円控除)に必要なもの

提出書類としては

決算書と確定申告書Bが必要となります。

決算書はきちんと帳簿をつけていれば

e-taxの確定申告書作成コーナーから作成して提出することが可能です。

帳簿の種類と2つの提出書類

・現金出納帳、預金出納帳(出金・入金の記録)

・売掛帳(売上の記録)

・買掛帳(仕入れの記録)

・固定資産台帳(減価償却する固定資産の管理)

・経費帳(経費の記録)

になります。

※これらの帳簿は7年間保存しておく義務があります。

また、帳簿の作成の際は私は弥生会計の会計ソフトを利用しています。

これらの帳簿を元に

と

を作成します。

決算書は簡単に言い換えれば、事業の所得の内訳を記すものです。

確定申告書Bは、事業所得以外の個人としての所得(給与所得や不動産所得など)

を全て合算して、課税額を計算するためのものです。

私の場合は専従者給与を頂いているので、帳簿から決算書を作成し、

税理士さんから頂いた源泉徴収票をもとに申告書を作成します。

ちなみに私はe-taxを使ってこれらを作成しています。

書面で見ると複雑に感じるかもしれませんが、

e-taxの確定申告書作成コーナーでは初心者でも

申告がしやすいように工夫されていますのでぜひ活用してみて下さい。

せどりの帳簿づけ

収入

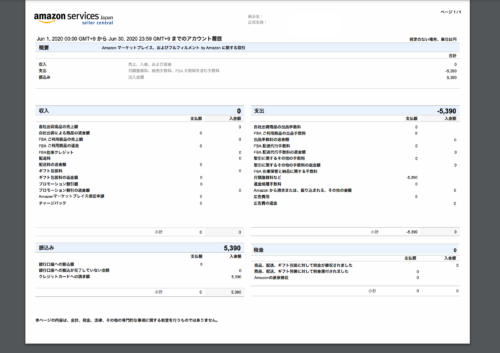

Amazonのセラーセントラルから以下の2つの機能を使って売上データの確認ができます。

・月次概要レポート

レポート→ペイメントから

期間別レポートクリック

これで月の売上や、手数料などが把握できます。

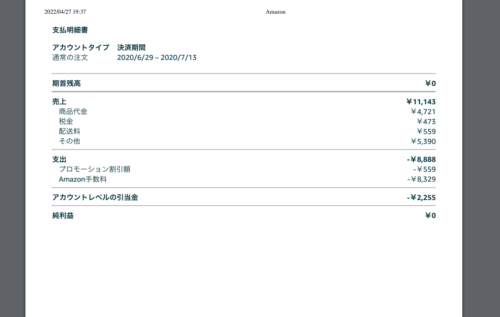

・支払明細書

ペイメントから

「過去の決済情報」クリック

期間を選んで「概要を表示」をクリック

右下の「このページを印刷します」クリック

Amazonからの支払明細書が取得できます。

これら2つのデータを参考にして、売上や手数料などを記録していくことになります。

参考

【実例】アマゾン 支払明細書(振込明細)の出し方 確定申告

【実例】アマゾン 月次概要レポートの出し方 確定申告

支出

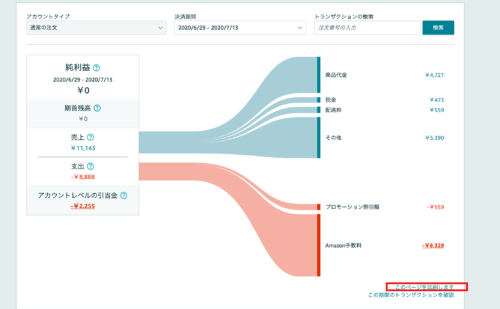

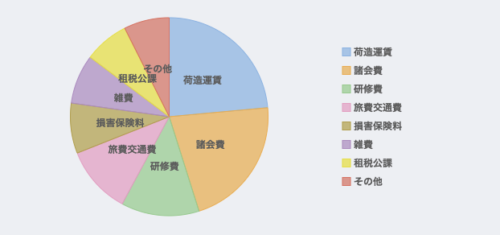

2021年度の私の仕入れを除いた経費の割合を表したグラフ(弥生会計で作成)

多いものから順番に紹介します。

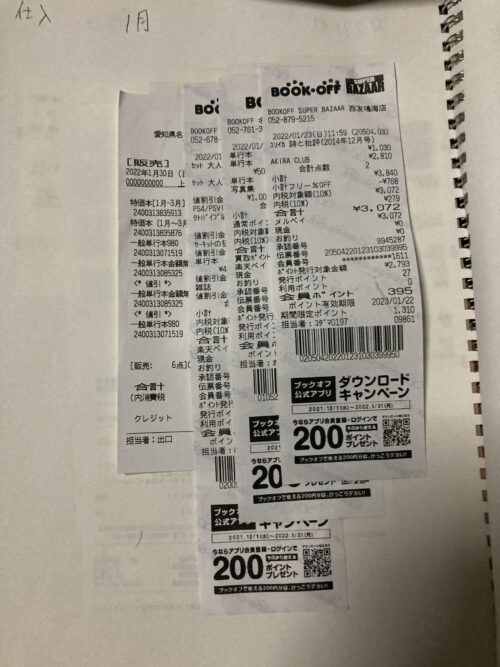

第1位 仕入費用

支出の半分近くを占めます。

店舗に行くたびに仕入れが発生しますので、

領収書かレシートをもらったら必ず保管しておきましょう。

私の場合行かない時は月1万円行かないときも。

第2位 荷造運賃

これは送料のことです。

本せどりの方はおなじみのクリックポスト、レターパックなど。

大きいものやFBAを利用するときは宅急便を利用しています。

クリックポストが約200円なので大体販売個数×200円

第3位 諸会費

定額制のサービス。

私の場合セラースケット、keepaなど。

ツールは最小限に抑えているつもりですが

コミュニティの会費もあるからか、意外と割合が高いです。

第4位 研修費

本やコンサル費など。

実は一番大切かもしれません。去年は経費の10%程度でした。

第5位 旅費交通費

電車代や車のガソリン代など。

ただし、自家用車とかねているので、申告する際はきっちり按分して申告しています。

第6位 損害保険料

私の場合は、自動車保険のみです。これも按分。

第7位 雑費

備品など。プリンタ、カッターなど。

第8位 租税公課

自動車税など。(按分)

第9位 その他

消耗品や通信費ですね。

消耗品は梱包材など。通信費は携帯電話(これも個人兼用なので按分)

それ以外で普通経費になるものとしては

・地代家賃

実家なので私はかかっていません。

ちなみに事務所を別に構えている場合はもちろんですが、

自宅を事務所としている場合も按分して経費として申告することが可能です。

参考:個人事業主が自宅兼事務所の家賃を按分して経費にする節税方法

・水道光熱費

電気代、水道料金、ガス代。これも実家なので私はかかっていません。

・減価償却費

業務に使用するもので、10万円以上の高額なものに減価償却は適用できます。ex.機械や自動車など

購入時の費用を一括ではなく、分割して記帳することができます。

例:250万円の車を購入した場合

5年間使うと仮定して、初年度50万円、次年度50万、〜〜〜〜

と50万円ずつ経費にすることができます。

参考:減価償却についてわかりやすく解説!仕分け・計算の方法と注意点を解説

さて、いかがだったでしょうか。経費ってほんと色んなところでかかってくるんですよね。

結構面倒そうだな、と思った方もおられるのではないでしょうか。

では次は私がそんなめんどくさい帳簿付けを

楽にするためにしている工夫をお伝えします。

私がしている工夫

会計ソフトの利用

私は弥生会計![]() というソフトを利用していますが、

というソフトを利用していますが、

これを利用すると、事業の収入支出のほぼ全てを

管理することができますし、帳簿も作成可能。

スマホ向けアプリもあるので、外出先からも入力可能ですし

フリープランであれば、

ずっと無料

で使えてしまいます。(正直複式簿記でなければ、フリープランでも十分な気がしています。)

デメリットとしては、1度これで申告すると他のソフトを使う気がなくなることですね。

レシートの管理法

レシートって整理するの面倒ですよね。1番の解決方法は

便利なファイリンググッズを使用することです

↑こちらは現在売り切れてしまっていますが、経費を項目ごとに整理できて、場所も取らないのでかなり重宝しています。

ちなみに私は初めは12ヶ月分の封筒を用意してそこに

レシートを入れて管理しておりましたので、雲泥の違いです。

仕入れ日は1店舗ごとに記帳

レシートが1番貯まるのはやはり仕入れの日です。

ほっとくと大量に溜まるのでクリップで留めて管理します。

また、たまると記帳が大変になるので

必ず1店舗回るごとに車でアプリから記帳しています。

↑アプリの入力画面

定期的にレシート整理&管理

月初めにレシートを整理してノートに貼り付けていきます。

またこの時、クレジットカードの明細を確認して記帳漏れがないかも確認して記帳していきます。

↑クリックポストが地味に面倒ですが、これに関しては金額・取引先が全て一緒なのでまとめてやった方が楽なんです。

カードや口座、財布は事業用のものを用意

これかなり重要です。

できていないとお金を管理する難易度は一気に上がります。

でも、初めの頃ってAmazonアカウントの開設などやることがいっぱいで

できていない人もいるのではないでしょうか。

私は全て開業前に事業用のものを用意しました。

ですが事業用のカード会社では登録できないサービスもあったりして

仕方なく個人用のカードで登録せざるを得なかった時がありました。

確認しなきゃいけない明細も増えるし

紐付けが個人口座なので事業の支出が見えにくくなってしまい最悪でした。

せめて、最低限1つずつは用意してから開業しましょう。

まとめ

さて、いかがだったでしょうか。

申告のイメージは沸きましたか?

申告の負担を軽減するヒントになったでしょうか。

私自身せどりを始める前、塾の経理をある程度やっていた経験はあったのですが

最初の頃は1週間以上帳簿と格闘していました。

(ちなみに母が経理をやっていた頃は紙と電卓だったので文字通り格闘していました。)

それがご紹介したようにアプリを利用してまめに帳簿をつけておくようにしてからは

半日

もあれば終わるようになりました。

ただでさえ忙しい時期に

税金を払うために時間を取られる

と思うと

ほんとストレスですよね!

でも普段から習慣をつける事によって

そのストレスから解放

されますし、まめに収支の管理が

できるようになれば、

利益を上げるヒントも

きっと出てきますよ。

少しでもお役に立てば幸いです!

たうよでした!

コメント